この記事は『CardWave』341号(2022年5・6月号)に掲載された「QRコード決済が電子マネーを超えた日 消費者調査に見る決済市場の構造変化」を抜粋し一部の見出しや改行を改変したものです。

「決済動向2022年4月調査」の主要な結果は当社プレスリリースでも紹介しています:

- 「QRコード決済の利用率が57%となり、FeliCa型電子マネーを初めて上回る結果に BNPLは、若い女性を中心に躍進し、11%の利用率でブランドプリペイドを凌ぐ勢い」、株式会社インフキュリオン プレスリリース、2022年5月25日

目次

決済動向2022年4月調査

当社は2015年より、消費者2万人を対象とするインターネット調査である「決済動向調査」を定期的に実施している。同じセットの質問を繰り返す定点観測的な手法を通して、日本の消費者の決済行動変化を捉えている。また、調査時点での業界の関心事に沿った設問を通して、移り変わりの激しい決済/FinTech業界にとって有用な消費者動向データの収集も行っている。今回は、最新の「決済動向2022年4月調査」の結果の一部を紹介する。

「決済動向2022年4月調査」は、2022年4月1日から6日にかけて実施したインターネット調査である。まず2万人を対象とする「全体調査」で決済サービス全般の利用状況を定点観測した。続く「詳細調査」では2万人のうち一定の条件を満たす824人を対象に、金融行動・生活行動を調査した。

以下、「全体調査」と「詳細調査」で得られた結果のうち、特に興味深いものをいくつか紹介していく。

コード決済のさらなる躍進

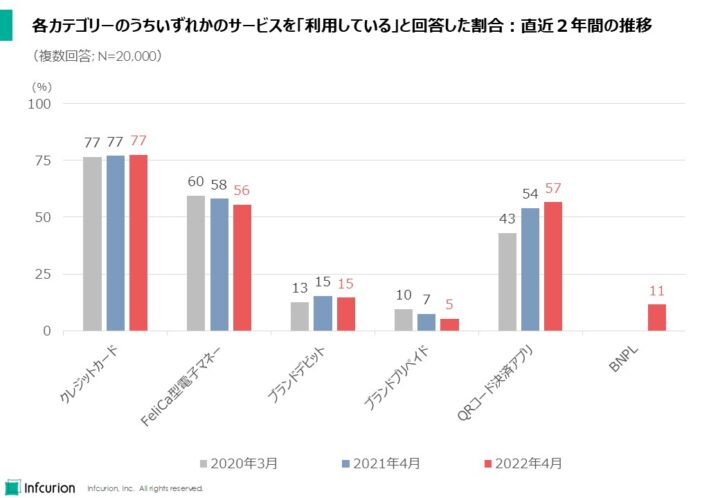

図1は、「決済動向調査」の目玉として広く認知されている、決済サービスの主要カテゴリーごとの利用率の推移を示すグラフである。

ここでの利用率とは、対象者2万人に占める利用者の割合のことである。2015年から同じフォーマットでのデータを蓄積しているが、図1では2020年3月調査、2021年4月調査、そして今回の2022年4月調査のデータを用いて、直近2年間の利用率の推移を示している。

主要カテゴリーとは、クレジットカード、FeliCa型電子マネー、国際ブランドデビットカード(ブランドデビット)、国際ブランドプリペイドカード(ブランドプリペイド)、コード決済アプリ、そして後払いサービス(BNPL)の六つである。QRコード決済アプリは2019年、BNPLは2021年12月調査から調査範囲に加えている。

利用率トップはクレジットカード

利用率がもっとも高いのはクレジットカードで、過去3回の調査で常に利用率77%を記録している。2015年の初回調査からこの水準は変わっておらず、日本人がもっとも利用しているキャッシュレス決済サービスとして盤石な地位を占めている。

しかし、日本クレジット協会が公表している統計データによると、クレジットカードのショッピング取扱高は年々増加を続けている。当社データでは利用率は変化していないことを考えると、取扱高の増加の要因は新規利用者獲得というよりも、既存利用者による決済利用の増加なのではなないかと考えられる。

2位から転落したFeliCa型電子マネー

2015年の初回調査から常に利用率2位だったFeliCa型電子マネーは、今回調査において初めて3位となった。FeliCa型電子マネーに代わって2位となったのはQRコード決済アプリである。

数値的には、FeliCa型電子マネーは利用率56%、QRコード決済アプリは57%と僅差だが、直近2年間の推移を見ると、2位交代は時間の問題だったことが分かる。FeliCa型電子マネーの利用率が徐々に下落している一方、QRコード決済アプリ利用率は増加し続けている。

非クレジットカードの少額キャッシュレス決済として大きな存在感を持っていたFeliCa型電子マネーだが、QRコード決済アプリの猛烈な拡大は遂にFeliCa型電子マネーを超える存在感を持つに至ったのである。

若年層に浸透するブランドデビット

ブランドデビットは昨年から利用率15%を維持している。横ばいのように見えるが、年齢別でみると20代での利用率は20%を超えている(詳しくは続編記事でとりあげる)。

銀行にとってリテール分野の戦略商品であるブランドデビットは、将来の優良顧客予備軍である若年層に着実に浸透している。ブランドデビットを推進してきた銀行にとっては喜ばしいニュースだろう。

減少傾向にあるブランドプリペイド

ブランドプリペイドは利用率が顕著に減少しており、今回調査で遂に5%となった。少額キャッシュレス決済としてQRコード決済アプリと利用シーンが大きく重複していることが大きな要因と考えられる。ブランドプリペイドの利用を牽引してきたのはKDDIの「au PAYプリペイドカード」だったが、今やKDDIにとってはQRコードの「au PAY」こそが主流。ブランドプリペイドには市場を引っ張る盟主も不在となってしまった。

消費者市場でブランドプリペイドが復権していくとは思われないが、BtoB決済利用では全従業員に配布可能な法人カードといった新たな活用法が普及しつつある。海外ではバーチャルプリペイドによる新サービスも多数登場している。ブランドプリペイド自体は、今後も重要なプロダクトであり続けるだろう。

初めて2位となったQRコード決済アプリ

QRコード決済アプリは利用率の伸びが落ちてはきたがまだ拡大を続けており、今回調査では初めて

FeliCa型電子マネーを抜き利用率2位となった。ユーザー数や利用頻度という観点では大成功を収めているが、少額利用がメインであるため決済サービスとしての収益性には大きな問題がある。決済事業として成り立たせることは極めて困難であるだけに、各事業者にとっては決済以外の事業にどのようにつなげていくかが大きな課題である。

ブランドデビットに迫るBNPL

2021年から大きな注目を集めている後払い決済(BNPL)は2022年4月調査において利用率11%を記録。すでにブランドプリペイドを大きくしのぎ、ブランドデビットに迫る勢いである。今後も定点観測を継続し、日本市場におけるBNPLの成長を注視したい。

インフキュリオン・インサイトでは引き続き、「決済動向調査2022」のデータから日本のキャッシュレス事情を考察する記事を掲載していく予定です。