これまで2回に渡って、グローバルで取り組みが加速している中央銀行デジタル通貨(Central Bank Digital Currency; CBDC)に関する国内外の動向をまとめてきました。第一回では世界の中央銀行の背中を押した3つの動きを振り返り、第二回ではCBDCを設計する上での留意点と日本銀行による検討のポイントをまとめました。

シリーズ最後となる今回は、日本版CBDCがもし実現した場合のインパクトについて考察します。キャッシュレス決済サービス市場のありかたを大きく変えてしまう可能性のある日本版CBDCですが、そこに必然性はあるのでしょうか。

この記事はカードウェーブ誌2021年1月・2月号の特集レポート「中央銀行デジタル通貨のインパクト 日本版CBDCに必然性はあるか」の一部を加筆修正したものです。

関連記事:

- 「中銀デジタル通貨CBDCをもたらした3つの動き」、インフキュリオン・インサイト、2021年4月5日

- 「日本版CBDCはどのようなデジタル通貨なのか」、インフキュリオン・インサイト、2021年4月27日

キャッシュ決済サービス市場

「CBDC発行予定はない」という公式スタンスの日本銀行ですが、前回記事でまとめたとおり、「いざ発行」となった際にはすぐに対応できることを目指して検討を進めている感があります。もし日本版CBDCが実際に発行されたらどのようなインパクトがあるかを分析してみましょう。

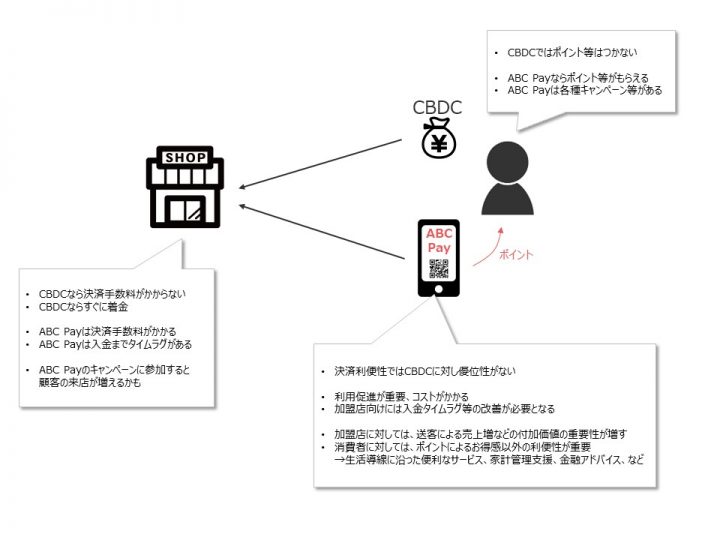

たとえば消費者が来店して決済する場面を考えてみます。消費者にはCBDCで払うか、それとも民間のキャッシュレス決済(ここでは仮に「ABC Pay」とします)で払うのかを選択します。このような場面でどのような利害が働くのか、店舗・消費者・民間のキャッシュレス決済サービス事業者それぞれの観点を下の図に示します。

店舗

店舗としては、CBDCで決済してもらえば決済手数料がかからず、しかも売上が即時着金します(理由は第2回記事の「一般利用型CBDCの4つの性質」で解説しています)。まさに現金同等な利便性です。民間キャッシュレス決済では手数料がかかり売上入金にもタイムラグが生じますので、このままでは民間キャッシュレス決済を利用する動機は無くなってしまいます。民間キャッシュレス決済事業者にとってはキャンペーン等の送客施策がますます重要となります。

消費者

消費者にとっては、CBDCで払う場合にはポイント等がつきません(日本銀行がそのようなインセンティブを付けることはないでしょう)。ポイントやキャンペーンのある民間キャッシュレス決済のほうが魅力的に映るかもしれません。

民間キャッシュレス決済事業者

民間キャッシュレス決済事業者にとって、CBDCは強力な競合となります。決済利便性で優位性を出すことは基本的に不可能です。そのような中でも店舗と消費者に自社サービスを選択してもらうための動機付けが必要です。利用者へのポイント還元等のインセンティブだけでなく、店舗に対しても入金タイムラグ改善などでCBDCの利便性に対抗していかねばなりません。送客による売上増など目に見える付加価値が重要となります。消費者に対しても、ポイントによるお得感だけでなく、生活導線に沿った便利さ、家計管理支援、金融アドバイスなどスーパーアプリ的な付加価値の提供が死活問題にもなりそうです。

決済事業者にもたらす大きな機会

CBDCは民間キャッシュレス決済事業者にとって大きな脅威となるだけではありません。同時に大きな機会をもたらしうるものです。

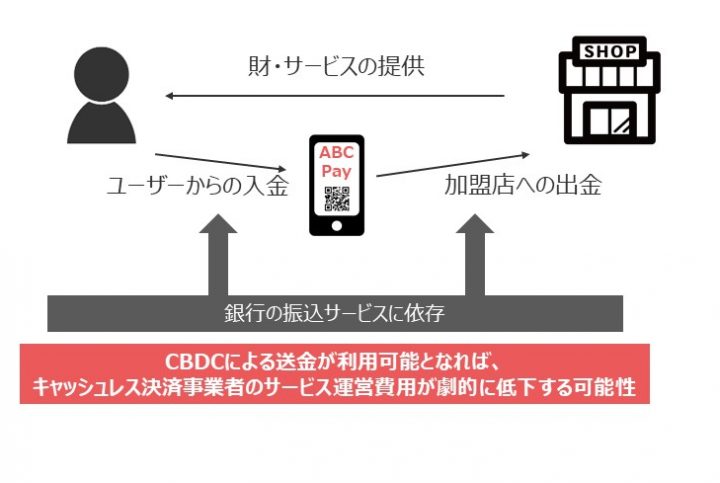

下の図に示すとおり、キャッシュレス決済事業者は消費者と店舗の間のお金の流れを仲介していますが、実際の資金の移動は最終的には銀行口座間の振込みサービスに依存しています。銀行が求める振込手数料がネックとなり、柔軟なサービス設計が難しい状況です。例えば売上入金の頻度を上げようとすると、そのまま振込のコストも増えてしまうからです。

このような、キャッシュレス決済サービスの裏側で行われている資金移動をCBDCで行えるとなれば、キャッシュレス決済事業者にとってのコスト構造は劇的に変化します。消費者が決済する都度、その売上を即時に店舗に入金する、といった柔軟さも視野に入るかもしれません。

「デジタル円」に必然性はあるか

これまで3回に渡って、日本におけるCBDCの可能性について公表情報をベースに様々な考察を行ってきました。繰り返しますが、日本におけるCBDC発行は規定路線ではありません。また、CBDCを発行しなくとも、例えば銀行振込の手数料が1件あたり数円程度まで下がってしまえば、CBDCとほぼ同等の利便性はすぐに実現できてしまいそうです。(タイのように、銀行口座間送金の手数料が数円レベルという国は少なくありません。その点では日本は特殊です。)

問題は、既存の決済サービス市場の構造を根本から変えてしまうようなインパクトを持つCBDCを、わざわざ中央銀行が発行する目的は何なのか、言い換えればCBDC発行の必然性は何かということです。

民間モバイル決済によって現金利用が大幅に減少してしまった中国や、キャッシュレス決済インフラを新たに構築する必要のある新興国においては、CBDC発行には必然性があります。こうした国々では中央銀行の意思で銀行業界を動かすことも可能です。

しかし日本においては「デジタル円」にどこまで必然性があるのでしょうか。日本版CBDCは本当に実現するのか、もし実現するとしたらどのような形態となるか。実証実験を含めた検討が進むにつれて、少しずつわかっていくことでしょう。