「キャッシュレス」という言葉がすっかり浸透しつつある昨今、店頭での支払いの際にカードやスマートフォンを提示する姿はすっかり日常風景になりました。ここ数年、「〇〇Pay」を称するコード決済サービスが次々と登場し、ポイント還元の大盤振る舞いもあって「キャッシュレス=コード決済」というイメージを持つ人も増えています。しかし、日本の決済市場において大きな存在感があるのはやはりクレジットカードです。事実、クレジットカードの取扱高はキャッシュレス全体の8割を超えるなど、圧倒的なシェアを誇っています。

「キャッシュレス」という言葉がすっかり浸透しつつある昨今、店頭での支払いの際にカードやスマートフォンを提示する姿はすっかり日常風景になりました。ここ数年、「〇〇Pay」を称するコード決済サービスが次々と登場し、ポイント還元の大盤振る舞いもあって「キャッシュレス=コード決済」というイメージを持つ人も増えています。しかし、日本の決済市場において大きな存在感があるのはやはりクレジットカードです。事実、クレジットカードの取扱高はキャッシュレス全体の8割を超えるなど、圧倒的なシェアを誇っています。

クレジットカード決済の仕組みについて語る時、よく聞かれるのが「『 決済センター 』って何をしているところなのですか?」という疑問です。クレジットカード会社の役割は分かるけれど、「 決済センター 」がどのような機能を果たしているのか、よく知っているという人はあまり多くないかもしれません。ここでは3回にわたり、クレジットカード決済の仕組みと「 決済センター 」の役割について、できるだけ分かりやすく解説していきたいと思います。

目次

決済センター の役割を理解する前に

決済センターの役割を理解するためには、まずクレジットカード決済の仕組やサービスを構成するプレーヤーについて知っておく必要があります。第1回目では、クレジットカード決済で重要な役割を担うプレーヤーについて解説していきます。

イシュア/アクワイアラとは何者か

皆さんは店舗でクレジットカードを利用した際、その取引にどのようなプレーヤーが関わっているかご存じでしょうか。すぐに思い浮かぶのは、カードを発行した「クレジットカード会社」、カードを使う「ユーザー(カード会員)」、そして支払先となる「店舗(加盟店)」の3者だと思います。実際、クレジットカード決済を割賦販売法という法的な視点から捉えた場合、最もシンプルな形態はまさに上記3者による「3者間契約」となります。

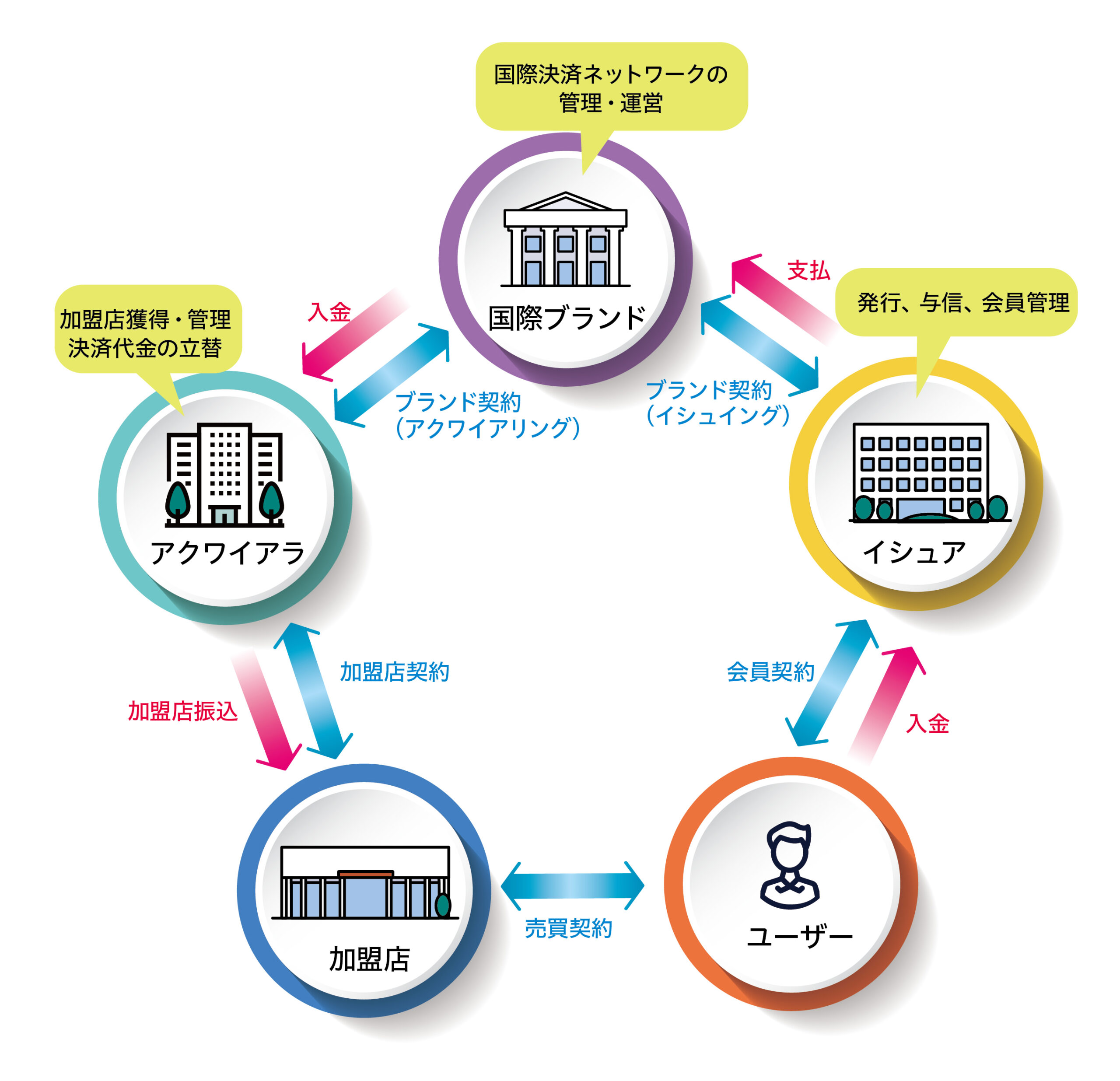

ただ、現在のカード業界では3者間契約をもう少し細分化した「5パーティモデル」と呼ばれる取引形態が一般的とされています。これはクレジットカード会社を業務内容によって「イシュア」と「アクワイアラ」に分け、「カード会員」「加盟店」、さらにはライセンスや決済ネットワークを管理する「国際ブランド」を加えた5者がクレジットカード取引を構成するプレーヤーである、とする考え方です。

ここでまず分かりにくいのが、イシュアとアクワイアラの存在でしょう。イシュアは、会員となるユーザーにカードを発行して決済サービスを提供する業務(イシュイング)を行います。これに対し、アクワイアラはカードが使える店舗(加盟店)を開拓・管理する業務(アクワイアリング)を行っています。日本ではどちらもいわゆる「クレジットカード会社」が担っているケースが大半ですが、近年は銀行本体が国際ブランドのライセンスを取得してクレジットカード事業に乗り出す事例も見られます。なお、クレジットカード事業は本来、イシュイングとアクワイアリングの両輪で展開するのが原則なのですが、実際にはイシュイングのみを行っているところもあります。また、イシュイングやアクワイアリングを他社から受託することをビジネスとしているクレジットカード会社もあり、こうした受託業務を「プロセシング」呼びます。

▲クレジットカード取引を構成する「5パーティモデル」

▲クレジットカード取引を構成する「5パーティモデル」

自分の使ったカード会社と違う!?

クレジットカードで支払いをした際、通常のレシートのほかにもう1枚「クレジット(カード)売上票」と書かれた色付きの用紙を受け取ることがあると思います。この売上票をよく見ると、カード会社名を表示する欄があるのですが、自分が今使ったカードの発行会社とは異なる社名が載っているケースがあります。これは売上表に記載されているのがイシュアではなく、アクワイアラであるためです。時には、自分の使ったカード会社の名前が印字されていることもありますが、この場合はそのカード会社がお店と加盟店契約していることを意味します。つまり、イシュアとアクワイアラが同一のケースで、このような取引形態を「オンアス取引」と呼びます。

ビザはカードを1枚も発行していない!?

キャッシュレス決済ではクレジットカードの他にもコード決済や電子マネーなどが普及していますが、日本のコード決済や電子マネーのほとんどが国内限定のサービスであるのに対し、クレジットカードは基本的に世界共通です。カードに搭載されているVisa(ビザ)やMastercard(マスターカード)などのロゴと同じものが店頭に掲示されていれば、世界中どこであってもそのカードは利用できます。

これは、クレジットカードの世界においてインターオペラビリティ(相互運用性)が担保されているからなのですが、そのルールを決めているのがビザやマスターカードに代表される「国際ブランド」です。そして、ここがよく誤解されるポイントなのですが、ビザとマスターカードはイシュアではないため、クレジットカードは1枚も発行していません。

皆さんがお持ちのカードにはこうした国際ブランドのロゴが入っていると思いますが、これは国際ブランドからブランドライセンスを付与されたイシュアが発行しているということであって、国際ブランド自体がカードを発行しているわけではないのです。したがって、カード会員と国際ブランドの間に直接的な契約関係は存在しませんし、加盟店と国際ブランドの間も同様です。実際には国際ブランドもカード会員向けのサービス(空港ラウンジ等)を用意していますが、それはあくまでもイシュアによって提供される形になります。

国際ブランドはルールメーカー

それでは、国際ブランドとは具体的に何をしているのでしょうか。まず、一つにはクレジットカード取引の基本となるレギュレーションや仕様を細かく定めています。その範囲は券面のデザインに関するものから、決済の際に店舗端末とカード会社のシステム間でやり取りされる電文の内容まで、多岐に渡ります。

例えば、現在日本で発行されているクレジットカードには、必ずICチップが搭載されています。皆さんの手元にあるカードをよく見ると、表面に金属の端子が付いていると思いますが、この裏側にICチップが埋め込まれているのです。これは対面(実店舗)のクレジットカード決済をセキュアな環境で行うためのものですが、このICチップの仕様を定めているのも国際ブランドです。もう少し正確にいうと、複数の国際ブランドが共同で設立したEMVCo(イーエムブイコ)という組織が仕様策定しています。そのため、異なる国際ブランドのカードでも、同じ決済端末を使い、同じ手順で決済ができるのです。

近年、コンビニなどでの少額決済用としてクレジットカードをかざすだけの「タッチ決済」が広く普及していますが、これもEMV仕様に則ったサービスです。「タッチ決済」の呼称を使い始めたのはビザであり、元々は「非接触EMV」または「EMVコンタクトレス」と呼ばれていました。ちなみに、「ビザのタッチ決済」ということで縮めて「ビザタッチ」と呼ぶ人もいますが、実は日本のカード業界にはかつて、「Visa Touch」というまったく別の非接触IC決済サービスがあったので、誤解を避ける意味では単に「タッチ決済」という呼び方の方がいいかもしれません。

世界中に決済ネットワーク

もう一つ、国際ブランドが担っている重要な役割が決済ネットワークの管理です。これは、日本のカード会社と海外のカード会社をつなぐための橋渡しをするためのものです。皆さんが海外へ行っても自由にクレジットカードを使えるのは、国際ブランドのネットワークが世界中に張り巡らされているからなのです。

ビザやマスターカードのブランドを搭載したカードの取引は、原則として国際ブランドのネットワーク経由で処理しなければならないというルールがあります。クレジットカード会社にとっては、国際ブランドの提供する新しいシステムやサービスを利用しやすくなるのですが、すべての取引でブランドに手数料を支払わなければなりません。一方、日本はもともと国内で独自のネットワーク環境が構築されてきたため、イシュア・アクワイアラ共に日本の会社による取引であれば国内の決済ネットワークだけで処理することも可能でした。しかし、近年は国際ブランドがルールの運用を厳格化する傾向にあり、国内取引についても国際ブランドの決済ネットワークを経由する動きが強まっています。

ビザとジェーシービーの違い

国際ブランドとしては、ビザとマスターカードの2社が大きなシェアを持っていますが、他にもAmerican Express(アメックス)、Diners Club(ダイナース)、それに日本のJCB(ジェーシービー)などがよく知られており、この5社を総称して「5大国際ブランド」と呼びます(近年はここに中国の銀聯〔ぎんれん〕を加えて「6大国際ブランド」と呼ぶこともある)。

5大国際ブランドのうち、先に挙げたビザ・マスターカードと、アメックス・ダイナース・ジェーシービーには決定的に異なる点が1つあります。それは前2社がカード発行や加盟店開拓をしない純然たる国際ブランドなのに対し、後3社は「国際ブランド兼イシュア兼アクワイアラ」であるということです。つまり、アメックス、ダイナース、ジェーシービーは国際ブランドとしての業務だけでなく、自らカードを発行し、加盟店の開拓・管理も行っているのです。

今回は、クレジットカード取引を構成する5パーティモデルとそのプレーヤーの役割について解説しました。次回はクレジットカードの取引フローについて、説明していきたいと思います。