フィンテック時代と金融知識

スマートフォンを通じた金融サービスの利用が急速に普及した結果、様々な金融サービスが一層身近なものとなっています。コード決済やアプリ送金、BNPL、さらには投資や貯蓄、保険、融資などが手軽にアクセスできるようになりました。

こうした選択肢の多さは利便性を高める一方で、ユーザー側にも一定の知識が求められます。後払いや投資、保険、ローンといったリテール金融サービスは、その背後にある仕組みやリスクを理解していなければ、ユーザーに不利益が生じる可能性があります。

フィンテックによって金融サービスの多様化が進む今、正しい知識と判断力を備えるための金融教育の必要性が高まっています。それを受け、金融リテラシー向上や金融教育への取り組みが活発化しており、消費者が安心して様々なサービスを活用できるように支援する動きが強まっています。

金融教育の実態を調査

金融広報中央委員会によると金融教育とは、「お金や金融の様々な働きを理解し、それを通じて自分の暮らしや社会について深く考え、自分の生き方や価値観を磨きながら、より豊かな生活やよりよい社会づくりに向けて、主体的に行動できる態度を養う教育」のことです。

出典:

金融広報中央委員会、「金融教育のねらいと基本的性格」

これまで日本では、金融教育が十分に行われてきたとはいえない状況が続いていました。学校教育の中で金融に関する知識はあまり扱われておらず、成人後に金融知識を体系的に学ぶ機会も限られていました。

金融教育へのニーズは大きいと考えられますが、問題があります。一口に金融知識といっても幅広く、個人が金融知識の獲得に割ける時間も限られています。優先順位を考えるためにもまずは、

- 社会人にとって必要な金融知識とは何か?

- 社会人は現在、どのようにして必要な金融知識を学んでいるのか?

といった実態をまず押える必要があります。

こうした問題意識から「決済動向2024年上期調査」では、金融教育に関するデータ収集も行いました。以下にその結果を解説します。

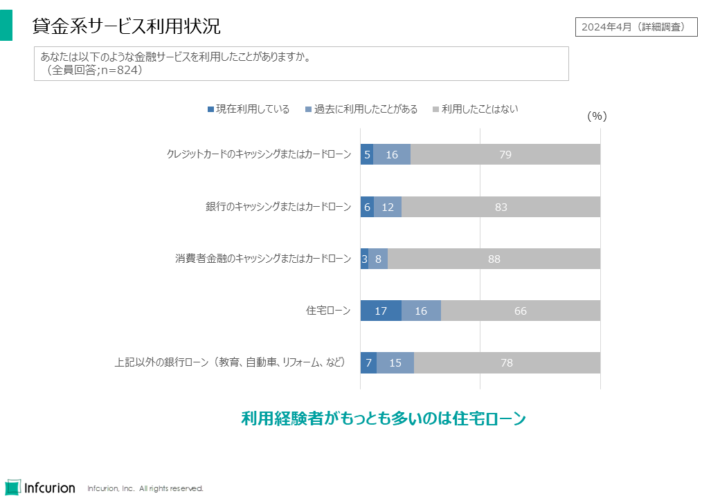

貸金系サービス利用状況

まずはリテール金融サービスの利用状況です。以下のような貸金系サービスを対象に現在または過去の利用の有無を聴取しました:

- クレジットカードのキャッシングまたはカードローン

- 銀行のキャッシングまたはカードローン

- 消費者金融のキャッシングまたはカードローン

- 住宅ローン

- 上記以外の銀行ローン(教育、自動車、リフォーム、など)

その結果を図1に示します。

利用経験者がもっとも多いのは住宅ローンでした。また、「キャッシングまたはカードローン」ではクレジットカード、銀行、消費者金融の順で利用経験者が多いという結果でした。

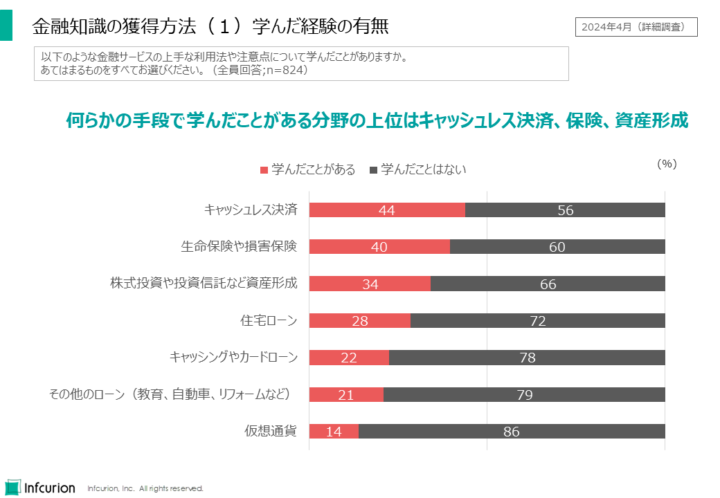

キャッシュレス決済、保険、資産形成を学んだ人は多い

次に金融知識の獲得方法です。キャッシュレス決済、保険、などいくつかのリテール金融サービスについて「上手な利用法や注意点について学んだことがあるか」を聴取しました。図2に示します。

「学んだことがある」という人が最も多かったのは「キャッシュレス決済」で、全体の44%の人がそのように回答しました。「生命保険や損害保険」が2位で40%、「株式投資や投資信託など資産形成」が3位で34%という結果でした。

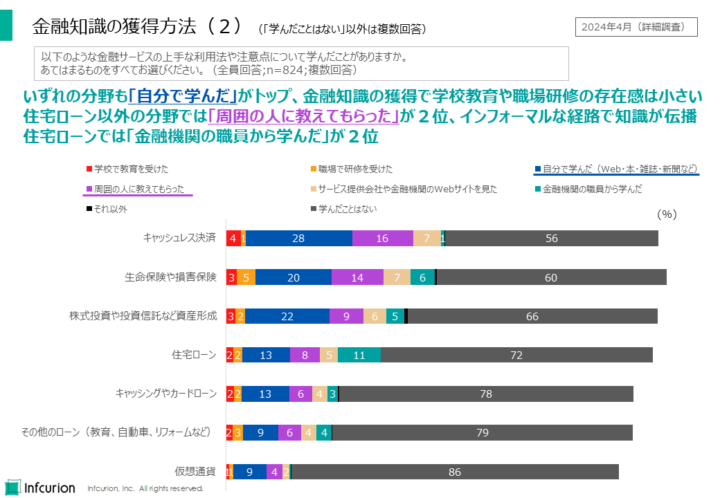

金融知識は「独学」が多い

先ほどの結果をもっと詳しく見てみましょう。実際の設問では、それぞれのリテール金融サービスについて、学んだ方法を選択して回答してもらうようにしていました。その結果を示しているのが図3です。(学んだ方法は複数回答のため、数値を合計すると100%を超えることがあります。)

いずれの金融サービスについても、学んだ方法のトップは「自分で学んだ」でした。「学校で教育を受けた」や「職場で研修を受けた」と回答した人の割合は5%を超えることはなく、体系立てた金融教育の不在を確認できる結果となりました。

特筆すべきは、住宅ローン以外で2位となった回答は「周囲の人に教えてもらった」であることで、インフォーマルな経路で金融知識が伝播していることがわかります。

住宅ローンでは、2位となったのは「金融機関の職員から学んだ」でした。

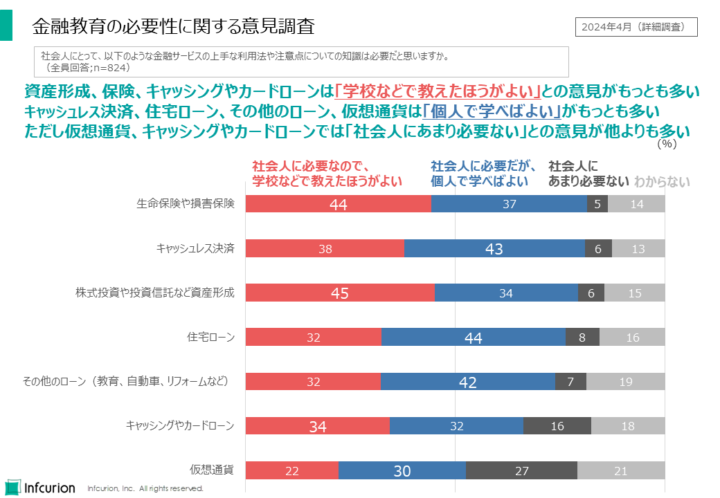

社会人に必要な金融知識とは

最後に、金融教育の必要性に関する意見を聴取しました。リテール金融サービスそれぞれについて、社会人に必要かどうか、必要であるならばそれは学校で教えるべきかを選択形式で回答してもらいました。その結果を図4に示しています。

もっとも多い回答が「社会人に必要なので、学校などで教えたほうがよい」だったのは資産形成、保険、キャッシングやカードローンでした。ライフプランに合わせた資産形成やリスクへの備えとしての保険、資金需要への対応を可能にする融資サービスは、学校教育でカバーすべきとの意見にはうなずけるものがあります。

もっとも多い回答が「社会人に必要だが、個人で学べばよい」だったのはキャッシュレス決済、住宅ローン、その他のローンでした。これらのサービスは広く普及しているとはいえ、万人が利用しているとも言えないところが共通点として考えられます。こうしたサービスについては必要に応じて個人で学べばよいという態度が浮き彫りになりました。

また、仮想通貨について「社会人にあまり必要ない」と回答した人の割合は27%、キャッシングやカードローンについては16%でした。それ以外の他のサービスでは「社会人にあまり必要ない」との回答は5~8%にとどまっています。仮想通貨・キャッシング・カードローンに対する消費者の態度が垣間見える興味深い結果となりました。